最新消息

2025

12

/

31

2025

12

/

19

柏頓.墨基爾(Burton G. Malkiel)成功選股法則

柏頓.墨基爾(Burton G. Malkiel)是普林斯頓大學(Princeton University)華友銀行的講座教授(Chemical Bank Chairman’s Professor of Economic)曾任職於史密斯巴尼(Smith Barney & Co.)...

2025

12

/

04

三大法人籌碼面台指期貨交易策略

本策略基於追蹤市場中所謂「聰明錢」的流向,即三大法人(外資、投信、自營商)的動向。策略假設,當三大法人對市場未來方向有一致且強烈的看法時,跟隨其方向進行交易的勝率較高。

TQuant Lab

三大特點

以全台最完善的資料品質與內容,搭配最強大的事件驅動型回測系統,提供使用者開發與策略驗證的絕佳工具

瞭解更多模組化建構您的策略

模組化架構讓程式碼在撰寫時高度自由化,可將策略步驟化處理,同時處理多重標的買賣,並完整呈現策略績效與風險指標

龐大且高品質的資料庫

完整且即時的資料庫系統,經過層層把關與維護,讓您的回測績效不失真

強大、嚴謹的回測分析套件

四大 Python 分析工具,並提供多樣化參數讓您調整,全方位模擬市場交易環境,提升分析結果的可信度

產品內容介紹

TQuant Lab 一站式的量化研究平台

提供全台最完整的 PIT 量化資料庫和資料歸納工具(TEJ Tool API),搭配專業的因子分析工具、全方面的策略回測引擎和詳細的可視化報表呈現,通通一站式解決,劍指成為使用者在量化投資之路上的一大利器。

*PIT(Point In Time):過去歷史當下所能取得的最新資料,若使用錯誤資料恐造成前視偏誤問題,即策略績效將嚴重失準。

TQuant Lab 獨家功能

- TEJ 採用 Quantopian 公司所提供的 Zipline 套件,修改成符合台灣金融市場交易的回測引擎,經過多年發展,已是國際常用的量化平台基礎回測架構

- 由 TEJ 專業量化分析團隊維護,不定時推出專屬的新功能,可同時回測股票與 ETF 等多種商品

- 回測時,日誌自動顯示投資組合每日持有股票之各項紀錄,包含現金股利、股票股利等資訊,貼合市場真實情境

# TEJ獨家開發的輕量化 Zipline 回測引擎,最少僅需輸入您的策略建構式 pipeline 即可回測,亦可客製化各項參數

from zipline.algo.pipeline_algo import *

algo = TargetPercentPipeAlgo(

start_session=start_dt,

end_session=end_dt,

capital_base=1e6,

tradeday=tradeday,

max_leverage=0.80,

slippage_model=slippage.VolumeShareSlippage(volume_limit=0.15, price_impact=0.01),

pipeline=compute_signals,

analyze=analyze

)

results = algo.run()- TEJ 採用 Quantopian 所提供的 Pipeline 套件,進行擴充、維護,能夠篩選、獲取特定金融數據來建構投資因子,讓使用者設計專屬投資策略

- 自動平移一期資料,確保建構策略時不會用到未來資料造成前視偏誤

- 內建多種計算函式如 zscore、SimpleMovingAverage、pearsonr、BollingerBands 等等方便您構建專屬的投資指標

- 視覺化產出流程圖,了解策略的計算過程

#Pipeline策略構建式

from zipline.pipeline.data import TQDataSet, TWEquityPricing

from zipline.pipeline.factors import SimpleMovingAverage

from zipline.pipeline import Pipeline

def compute_signals():

ind = TQDataSet.Industry.latest

volume = TQDataSet.Volume_1000_Shares.latest

mv = TQDataSet.Market_Cap_Dollars.latest

close = TWEquityPricing.close.latest

mv_filters = mv.percentile_between(80, 100)

#計算每期前20%市值公司中,近20天收盤價的移動平均

ma20 = SimpleMovingAverage(

inputs=[TWEquityPricing.close],

window_length=20,

mask=mv_filters

)

return Pipeline(columns={

'close':close,

'volume':volume,

'ind':ind,

'mv':mv,

'ma20':ma20

},

)

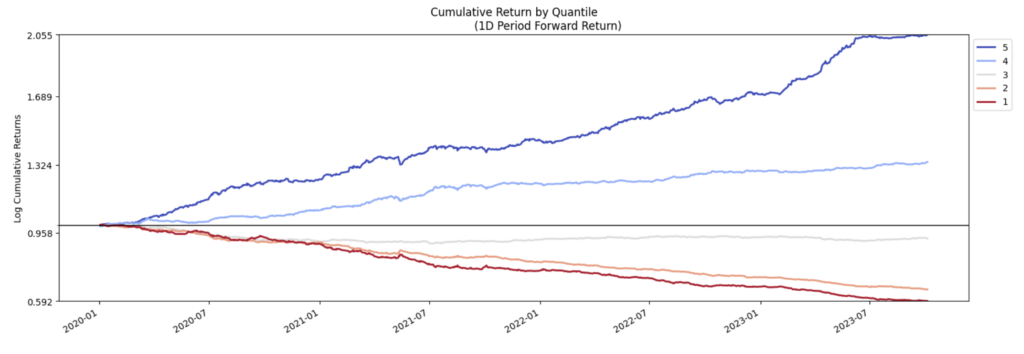

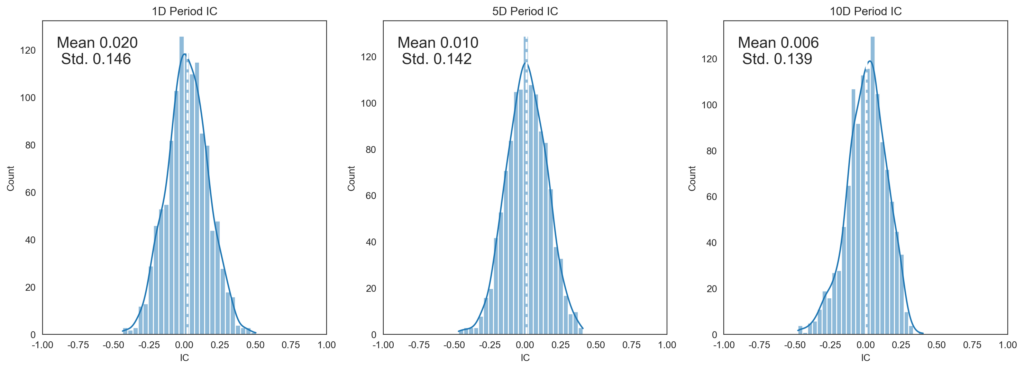

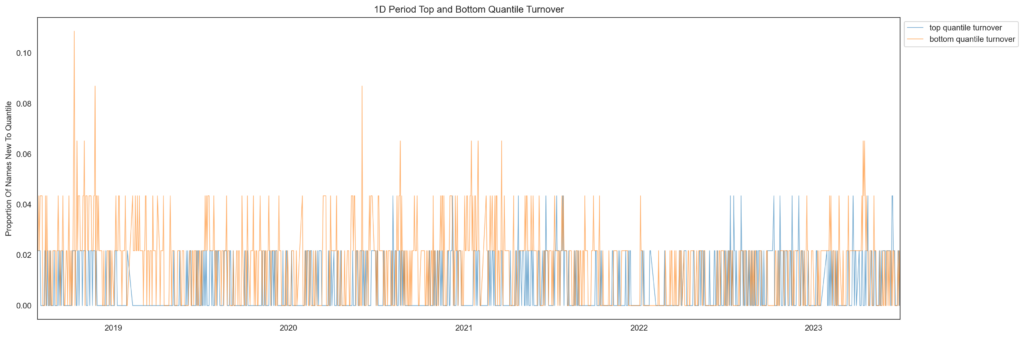

compute_signals().show_graph(format='svg')- Alphalens 因子分析工具,TEJ團隊在其基礎上修改程適配台灣金融市場的版本,提供多種多樣的因子研究分析

- 報酬率分析,輕鬆組建出多空對沖投組來檢驗因子效力

- 資訊分析,觀察因子是否存在預測未來股票報酬的能力

- 週轉率分析,檢驗因子的換股頻率,是否造成太高的交易成本

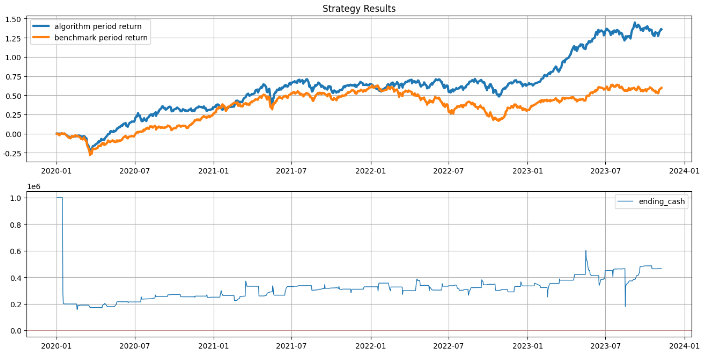

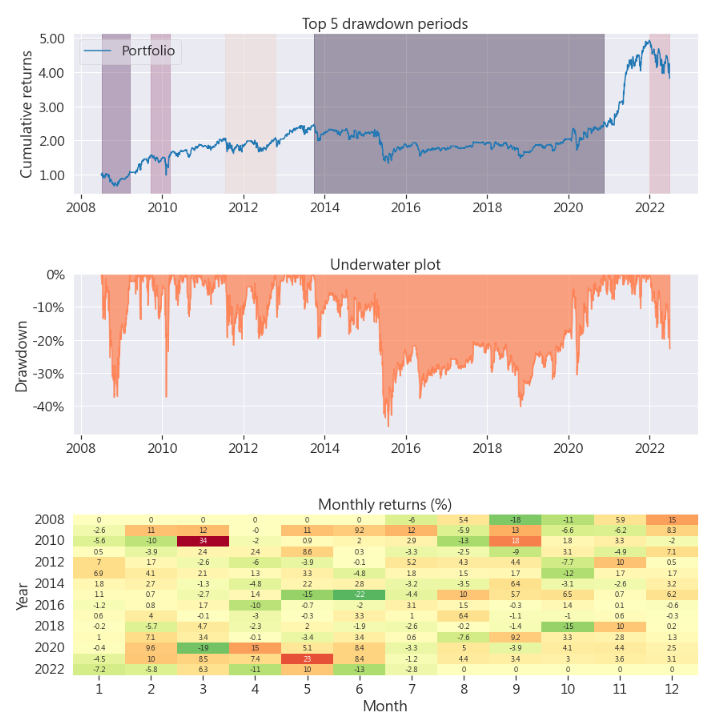

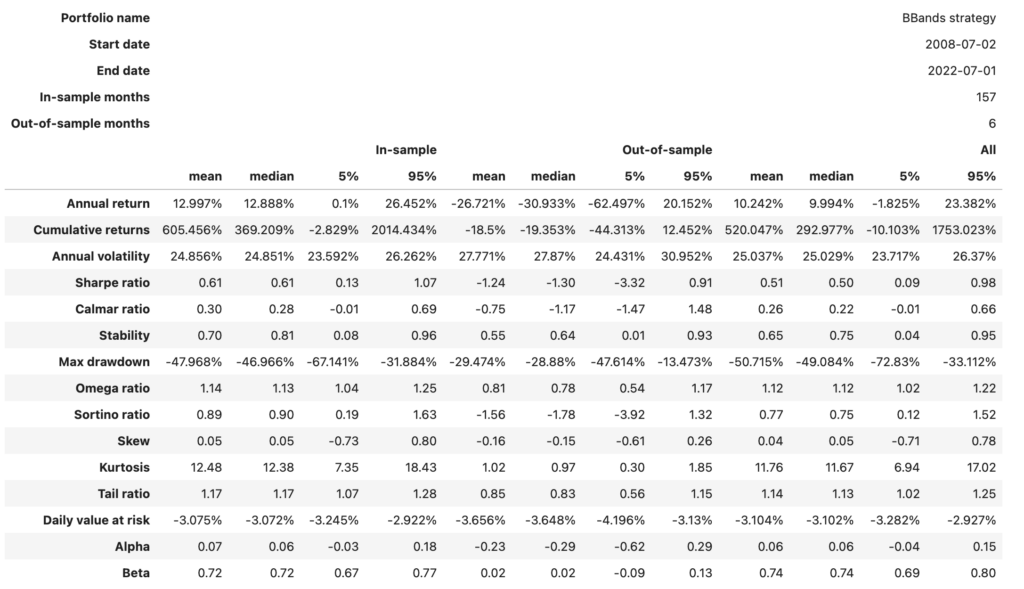

- Pyfolio 是強大的策略績效分析工具,快速掌握策略的優缺點

- 一鍵產生完整的績效指標,同時產出各種視覺化報表

- 解析策略在過去歷史中,遭遇重大金融事件時是否足夠穩健

- 分析投資組合中流動性較差的股票,找出可能面臨的流動性風險

# 使用 extract_rets_pos_txn_from_zipline 將 Zipline-tej 回測出的結果進行拆分,用於後續各種績效報表中

from pyfolio.utils import extract_rets_pos_txn_from_zipline

returns, positions, transactions = extract_rets_pos_txn_from_zipline(results)

#pyfolio.tears.create_full_tear_sheet一行程式產出完整的視覺化績效報表

pyfolio.tears.create_full_tear_sheet(returns=returns,

positions=positions,

transactions=transactions,

benchmark_rets=benchmark_rets

)# 觀察策略在各種歷史事件如2008年金融海嘯、2015年中國股災、2020年新冠疫情下的穩健性

from pyfolio.tears import create_interesting_times_tear_sheet

create_interesting_times_tear_sheet(returns, benchmark_rets)# 檢驗個股是否有成交量太低造成出清困難的問題

pf.capacity.days_to_liquidate_positions(

positions,

market_data,

max_bar_consumption=0.2,

capital_base=1e6,

mean_volume_window=5,

).loc['20130430':]- Zipline-tej 的事件驅動型回測可高度模擬真實市場進出的情況,提供多樣的動態與靜態滑價模型,諸如固定的點滑價成本、成交量驅動的動態滑價成本

- 台灣市場獨有的手續費成本模型以及成交訂單遞延機制

- 搭配 TEJ 資料庫提供的交易日註記,避免出現漲跌停還能順利買進的回測前視偏誤

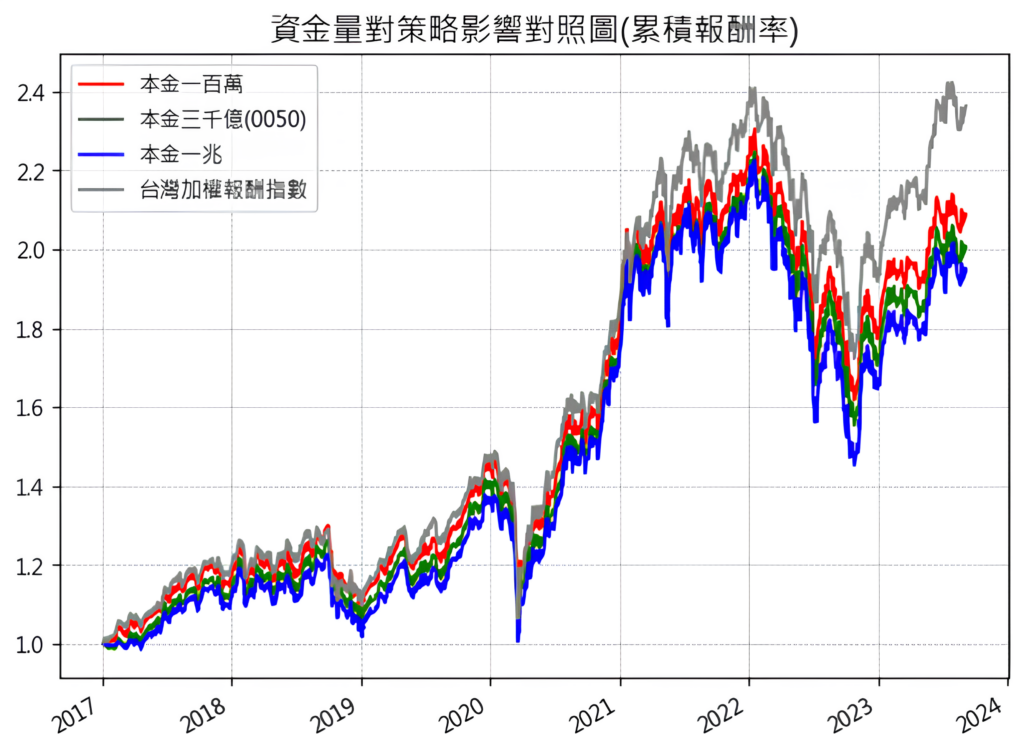

- 不同資金容量對策略績效之影響(策略:每月定期買進市值最大的五十檔個股,無交易稅、滑價成本)

|

本金 |

一百萬 |

三千億 |

一兆 |

|

年化報酬率 |

12.04% |

11.35% |

10.83% |

|

累積報酬率 |

108.57% |

100.39% |

94.37% |